UniCredit continua la sua attività di emissioni obbligazionarie dirette, con l’obiettivo di ampliare l’offerta e soddisfare le esigenze di tutti gli investitori interessati al segmento del reddito fisso. In un contesto di tassi in calo, l’istituto bancario presenta una nuova obbligazione retail disponibile sui mercati MOT e Bond-X di Borsa Italiana.

Caratteristiche dell’Obbligazione

Durata e Cedole

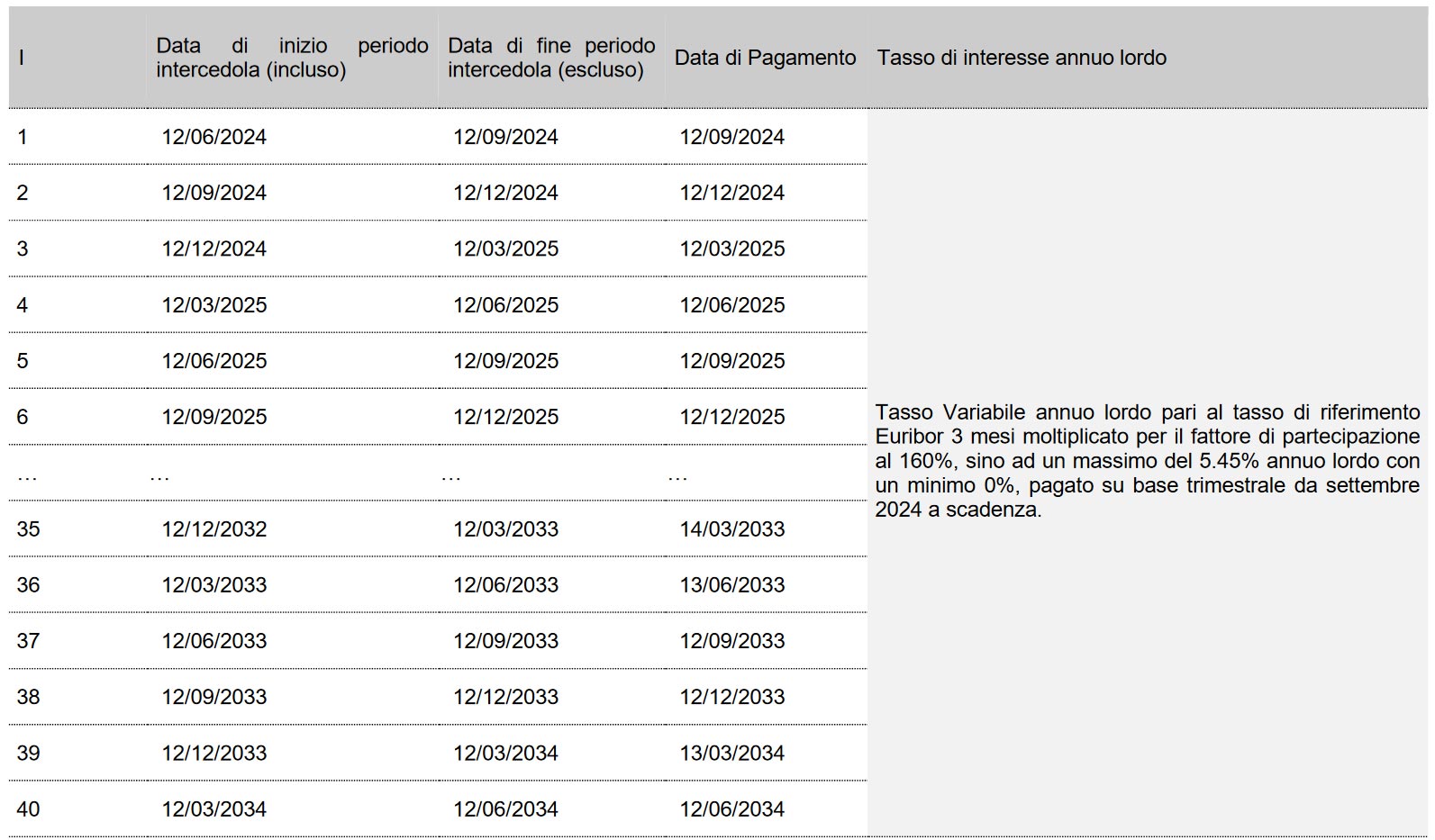

La nuova obbligazione di UniCredit ha una durata di 10 anni e prevede cedole trimestrali legate all’andamento dell’Euribor a 3 mesi. La partecipazione positiva al 160% e il cap al 5,45% annuo lordo offrono un’opportunità di rendimento interessante per gli investitori.

Dettagli delle Cedole

Il tasso di riferimento, l’Euribor a 3 mesi, viene rilevato il secondo giorno lavorativo antecedente l’inizio di ciascun periodo di interesse. Le cedole, pagate trimestralmente, riflettono il tasso di interesse annuo lordo moltiplicato per il fattore di partecipazione al 160%, con un massimo del 5,45% annuo e un minimo dello 0%.

Date Importanti

- Data di inizio periodo di interesse: 12 giugno 2024

- Data di fine periodo di interesse: 12 settembre 2024

- Data di pagamento: 12 settembre 2024

Offerta e Negoziazione

Dal 12 al 28 giugno, l’obbligazione sarà offerta sul mercato MOT e Bond-X a un prezzo pari al 100% del prezzo di emissione, subordinatamente alle condizioni di mercato e in linea con il regolamento dei mercati di riferimento.

Codice ISIN e Valore Nominale

Il codice ISIN dell’obbligazione è IT0005599110. Il valore nominale e l’investimento minimo sono pari a 1.000 Euro. La liquidità è garantita da UniCredit Bank GmbH, permettendo agli investitori di rivendere l’obbligazione prima della scadenza naturale.

Rimborso e Prezzo di Mercato

Il valore di rimborso a scadenza sarà pari al 100% del valore nominale. Durante la vita dell’obbligazione, il prezzo di mercato seguirà le condizioni di mercato e potrebbe variare rispetto al valore nominale.

Brochure informativa

Obiettivi di UniCredit

UniCredit si impegna a offrire soluzioni innovative e competitive per soddisfare le esigenze degli investitori, contribuendo alla diversificazione e alla crescita dei portafogli di investimento. Con questa nuova obbligazione, UniCredit mira a confermarsi come un emittente capace di offrire una gamma diversificata di soluzioni, che vanno dai prodotti a leva, ai certificate, fino alle obbligazioni.

Conclusione

La nuova obbligazione di UniCredit rappresenta un’opportunità significativa per gli investitori che desiderano beneficiare di cedole variabili legate all’Euribor a 3 mesi, con una partecipazione positiva del 160% e un cap del 5,45% annuo. Questa emissione consolida ulteriormente la posizione di UniCredit come leader nell’offerta di strumenti di investimento diversificati e ad alto rendimento.

Prima di ogni investimento, si invita a leggere il Prospetto di Base e relativi Supplementi, le Condizioni Definitive ed il KID disponibili sul sito https://www.investimenti.unicredit.it/it/productpage.html/IT0005599110. Per ulteriori dettagli e informazioni, si invita a visitare il sito ttps://www.investimenti.unicredit.it/ o a chiamare il numero verde 800.01.11.22

La presente pubblicazione ha finalità pubblicitarie ed è pubblicata da UniCredit Bank AG Succursale di Milano, membro del Gruppo UniCredit. UniCredit Bank AG succursale di Milano è soggetto regolato dalla Banca Centrale Europea, Banca d’Italia, Commissione Nazionale per le Società e la Borsa e Bafin. Prima di investire nell’Obbligazione UniCredit a Tasso Misto in EUR 9.10.2033 leggere le informazioni contenute nel Prospetto di Base denominato “UniCredit S.p.A. €60,000,000,000 Euro Medium Term Note Programme” datato 10 maggio 2023, come di volta in volta eventualmente aggiornato e modificato dai relativi supplementi, approvato dalla Commission de Surveillance du Secteur Financier (CSSF) quale autorità competente in Lussemburgo per l’approvazione del Prospetto di Base ai sensi del Regolamento (UE) 2017/1129 del Parlamento Europeo e del Consiglio del 14 giugno 2017, nelle Condizioni Definitive, nel Documento Contenente le Informazioni Chiave (Key Information Document – KID), disponibili sul sito https://www.investimenti.unicredit.it/it/productpage.html/IT0005567273. L’approvazione del Prospetto di Base non è da intendersi come approvazione dei titoli offerti o ammessi alla negoziazione in un mercato regolamentato.

L’Obbligazione UniCredit a Tasso Misto in EUR 9.10.2033 è negoziabile sul mercato MOT di Borsa Italiana dalle 9:00 alle 17:30. Su tale mercato, UniCredit Bank AG opererà in qualità di Specialist. In relazione alle conoscenze ed all’esperienza, alla situazione finanziaria ed agli obiettivi d’investimento, gli strumenti finanziari potrebbero risultare non adeguati per tutti gli investitori.

Si invitano pertanto gli investitori a rivolgersi ai propri consulenti prima di effettuare l’investimento. Il rendimento può variare in funzione del prezzo di negoziazione sul MOT di Borsa Italiana. La restituzione del capitale nominale a scadenza non protegge gli investitori dal rischio di inflazione. Questo annuncio non costituisce un’offerta di vendita né una sollecitazione all’investimento. La presente pubblicazione non costituisce attività di consulenza da parte di UniCredit Bank AG – succursale di Milano. Le informazioni ivi riportate sono di pubblico dominio e sono considerate attendibili, ma UniCredit Bank AG –succursale di Milano non è in grado di assicurarne l’esattezza. Tutte le informazioni riportate sono date in buona fede sulla base dei dati disponibili, ma sono suscettibili di variazioni anche senza preavviso in qualsiasi momento dopo la pubblicazione. Si declina pertanto ogni responsabilità in relazione all’utilizzo delle informazioni esposte in questa pubblicazione. Nel decidere se effettuare un’operazione finanziaria e nel valutare se essa soddisfa le proprie esigenze, si invita a fare affidamento esclusivamente sulle proprie valutazioni delle condizioni di mercato. La decisione di effettuare qualunque operazione finanziaria è a rischio esclusivo di chi le effettua. UniCredit Bank AG – succursale di Milano e le altre società del Gruppo UniCredit possono detenere e intermediare titoli delle società menzionate, agire nella loro qualità di Specialist rispetto a qualsiasi strumento finanziario indicato nel documento, agire in qualità di consulenti o di finanziatori di uno qualsiasi tra gli emittenti di tali strumenti e, più in generale, possono avere uno specifico interesse riguardo agli emittenti, agli strumenti finanziari o alle operazioni oggetto della pubblicazione o intrattenere rapporti di natura bancaria con gli emittenti stessi. Le Obbligazioni UniCredit a Tasso Misto in EUR 9.10.2033 sono strumenti finanziari redimibili strutturati a capitale protetto in EUR. Il loro acquisto può risultare non adatto per molti investitori; è necessario che, prima di effettuare l’investimento, l’investitore si informi presso il proprio intermediario sulla natura e il grado di esposizione al rischio che esso comporta.