Ogni anno, con l’arrivo del mese di maggio, quasi tutto il mondo finanziario si confronta con il noto adagio anglofono “Sell in May and go away”. Questo modo di dire è sostanzialmente legato a una convinzione generalizzata secondo cui occorrerebbe assumere un atteggiamento cautelativo in vista dell’estate, snellendo gli asset nel proprio portafoglio. È indubbio che chiudere posizioni capitalizzando i propri investimenti è sempre una buona pratica, ma per quale motivo, secondo questa credenza, maggio rappresenterebbe il mese migliore per chiudere le proprie posizioni?

È opinione comune che l’adagio si basi sulla sottoperformance storica dei mercati azionari nel periodo “estivo” che inizia a maggio e termina a settembre. Pertanto, gli investitori che seguiranno questa strategia, potrebbero vendere le loro partecipazioni azionarie a maggio per investire di nuovo a metà autunno. Ma, nella realtà dei fatti, è proprio vero che il clima caldo porta a volumi inferiori e alla mancanza di partecipanti al mercato durante le vacanze? Per rispondere a questa domanda confronteremo alcuni dati statistici reali che prendono in esame il periodo estivo.

Il 2012 è stato forse il primo anno emblematico da poter controllare, poiché segna la completa ripresa dalla recessione del 2008-2009. Il Dow Jones Industrial Average era vicino a 13.000 punti all’epoca, e l’indice S&P 500 non era lontano dalla soglia dei 1.400 punti. Nel maggio dell’ormai lontano 2012, si è effettivamente verificata una delle due correzioni al ribasso di quell’anno. Tuttavia, entrambe le correzioni, a maggio e agosto, non sono state troppo forti. Erano evidenti solo sullo sfondo di “chart” piuttosto neutre per il 2012 (vedi img. 1). Ecco perché la correzione di maggio 2012 potrebbe rimanere impressa nella mente degli investitori.

Img. 1: grafico settimanale S&P 500 – 2012

Fonte: TeleTrade

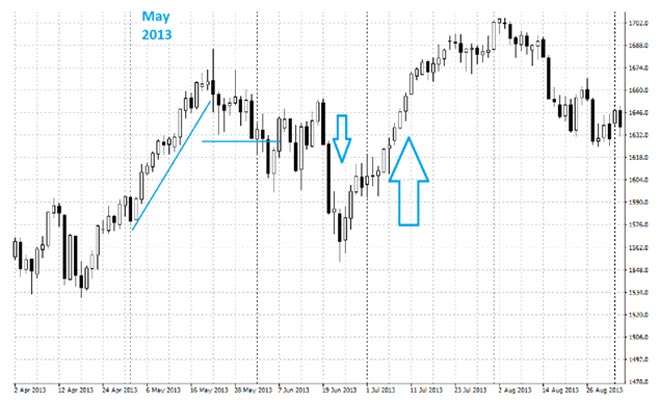

Nel 2013, come si può dedurre dal grafico seguente (img. 2), c’è stata una solida crescita del mercato azionario per la maggior parte del mese di maggio. Una volatilità moderata con fluttuazioni diversamente dirette si è verificata solo alla fine del mese, mentre una correzione più solida è intervenuta nella seconda metà di giugno. Tuttavia, a luglio, il mercato ha superato i massimi precedenti, motivo per cui i grafici non hanno confermato i trend ribassisti di maggio.

Img. 2: S&P 500 grafico giornaliero 2013

Fonte: TeleTrade

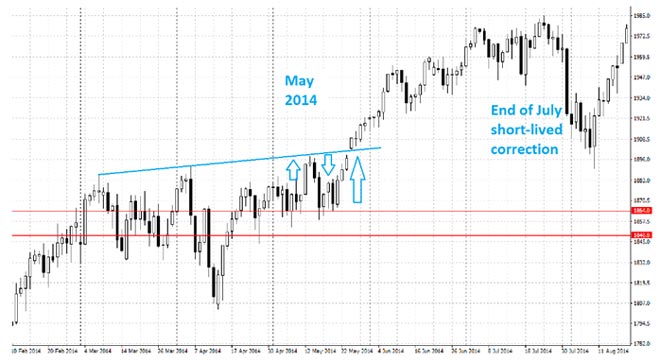

Nel 2014 l’intera estate è stata eccezionale per il mercato azionario. La crescita dell’indice S&P 500, iniziata a maggio, è stata interrotta solo per un paio di settimane a luglio, per poi proseguire fino all’autunno. In questo anno la teoria dei “saldi di maggio” e dei movimenti ribassisti legati alla stagione estiva è stata completamente smentita (vedi img. 3).

Img.3: S&P 500 grafico giornaliero 2014

Fonte: TeleTrade

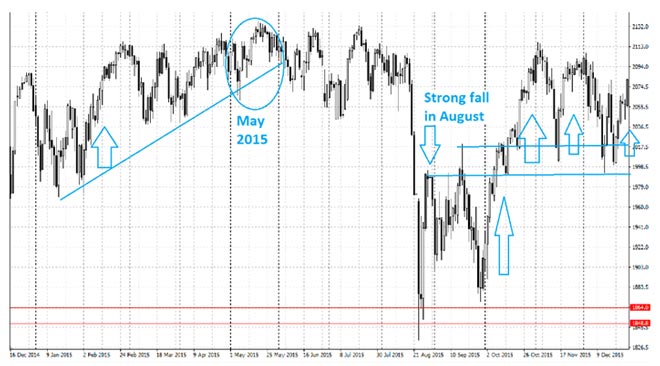

Nel 2015, il mercato ha subito ribassi significativi solo per un paio di giorni, dopodiché S&P 500 ha registrato i prezzi massimi record e il mese nel suo complesso è stato chiuso in modo neutrale (vedi img. 4). Un calo davvero notevole del mercato è stato provocato molto più tardi, in una delle settimane di agosto, dai movimenti al ribasso delle borse cinesi.

Img. 4: S&P 500 grafico giornaliero 2015

Maggio 2016 è stato caratterizzato da una situazione di mercato generalmente neutrale. Una notevole correzione al ribasso è arrivata solo alla fine di giugno (vedi img. 5). La dimensione di quella correzione di giugno 2016 non ha superato i 100 punti in termini di indice S&P 500, che è un movimento relativamente netto ma piccolo e molto presto il mercato è risalito, con una movimentazione che quindi non giustifica la chiusura delle posizioni nel mese di maggio.

Img. 5: S&P 500 grafico giornaliero 2016

Fonte: TeleTrade

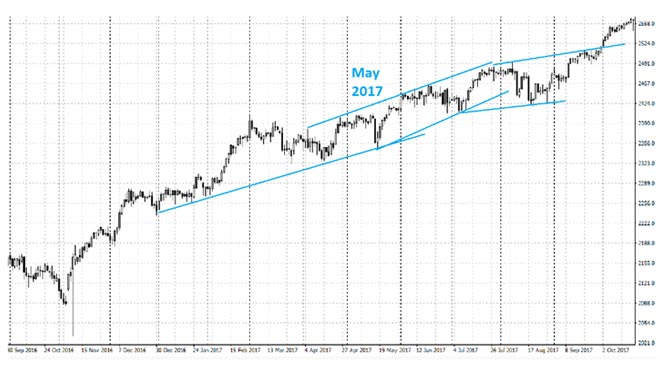

Maggio 2017 è stato ricordato per il calo dell’S & P 500 di circa 50 punti per un giorno e mezzo, e questo è stato l’unico dato al ribasso (vedi img. 6). Passo dopo passo, l’arrampicata è proseguita per molti mesi consecutivi in questo anno.

Img. 6 S&P 500 grafico giornaliero 2017

Fonte: TeleTrade

Il mercato non ha registrato il minimo problema, segnando anzi un ulteriore rialzo anche a maggio 2018 (vedi img. 7).

Img. 7: S&P 500 grafico giornaliero 2018

Fonte: TeleTrade

A maggio 2019, per la gioia di tutti gli “orsi” e degli aderenti alla teoria del “vendere a maggio”, il movimento correttivo al ribasso è finalmente avvenuto ed è durato per quasi tutto il mese. È stata una scivolata di 200 punti per

l’S&P 500, il che è piuttosto significativo, a seguito delle voci di una possibile escalation della guerra commerciale tra Stati Uniti e Cina, nonché di un rally di quattro mesi prima di maggio (vedi img. 8)

Img. 8: S&P 500 grafico giornaliero 2019

Fonte: TeleTrade

Arriviamo infine al 2020, l’anno della pandemia che la storia non dimenticherà tanto facilmente. Non ci sono stati veri accenni di un ulteriore calo dei prezzi a maggio, contrariamente alle voci di un presunto “secondo minimo” del mercato a causa di nuove ondate del virus (vedi img. 9). Al contrario, ogni piccola flessione dei prezzi è stata accompagnata da acquisti immediati nella forte speranza di una successiva graduale ripresa economica, così valuta la situazione Giancarlo della Pietà, l’analista finanziario di TeleTrade. Il crollo delle quotazioni, senza precedenti nei mesi di febbraio e marzo, non si è più ripetuto a maggio o nel periodo estivo.

Img.9: S&P 500 grafico giornaliero 2020

Fonte: TeleTrade

Beninteso, nessuno può prevedere in modo affidabile cosa ci attende nel maggio dell’anno corrente. Finora, il primo rischio significativo di ribasso è sfumato quando, dopo le parole del capo del Tesoro degli Stati Uniti Janet Yellen circa la possibilità puramente ipotetica di tassi di interesse più elevati in un futuro indefinito, il mercato si è stabilizzato e ha persino battuto nuovi record. Solo i prossimi giorni ci diranno cosa potrebbe succedere prima della fine di maggio. Ma ora, proprio davanti ai nostri occhi, ci sono alcune statistiche di mercato autentiche che confermano che se un “gatto nero” ha attraversato la nostra strada a maggio, ciò non significa che avrà un qualche tipo di connessione con gli eventi del mondo (e del mercato) reale. Il mercato potrebbe subire delle perdite a maggio ma, come si è visto, non esistono rilevazioni statistiche tali da elevare questo assunto a canone aureo nel mondo degli investimenti.

Resta sempre aggiornato sull’andamento dei mercati finanziari con il servizio Diretta Live Trading e il Calendario Economico di TeleTrade

Report di Giancarlo Della Pietà per TeleTrade

Laureato in economia del commercio internazionale e dei mercati valutari presso l’università “Parthenope” di Napoli. Nel 2010, ha deciso di mettere nero su bianco le sue esperienze di trading, redigendo il libro dal titolo: “Trading nel mercato forex – Come operare con l’analisi tecnica nel mercato internazionale delle valute”. Dal 2012, ha intrapreso il cammino professionale in TeleTrade-Dj International Consulting Ltd, ricoprendo il ruolo di chief technical analyst & currency strategist, dove redige ogni giorno l’analisi giornaliera, con relativi video-analisi, “Daily Market Briefing” e “Weekly Market Outlook”, sia dal punto di vista tecnico che macroeconomico; inoltre dal primo ottobre del 2016 è il responsabile della “Diretta Live” in programmazione ogni mattina dalle ore 08.30 alle ore 10.00 dal lunedì al venerdì.

Laureato in economia del commercio internazionale e dei mercati valutari presso l’università “Parthenope” di Napoli. Nel 2010, ha deciso di mettere nero su bianco le sue esperienze di trading, redigendo il libro dal titolo: “Trading nel mercato forex – Come operare con l’analisi tecnica nel mercato internazionale delle valute”. Dal 2012, ha intrapreso il cammino professionale in TeleTrade-Dj International Consulting Ltd, ricoprendo il ruolo di chief technical analyst & currency strategist, dove redige ogni giorno l’analisi giornaliera, con relativi video-analisi, “Daily Market Briefing” e “Weekly Market Outlook”, sia dal punto di vista tecnico che macroeconomico; inoltre dal primo ottobre del 2016 è il responsabile della “Diretta Live” in programmazione ogni mattina dalle ore 08.30 alle ore 10.00 dal lunedì al venerdì.