È il momento di essere prudenti, poiché il mercato obbligazionario registra un rapido aumento dei tassi d’interesse in mezzo a forti pressioni inflazionistiche e politiche monetarie aggressive. Finora, gli asset rischiosi hanno sofferto a causa di un aumento dei tassi di interesse. Tuttavia, le cose possono rapidamente volgere al peggio quando gli spread inizieranno ad allargarsi a causa delle condizioni finanziarie più rigide. Mentre la Federal Reserve si prepara ad aumentare i tassi d’interesse, ci aspettiamo che i tassi di breakeven scendano e che i rendimenti reali accelerino il loro aumento, costituendo una minaccia per gli asset rischiosi. Anche i rendimenti nominali continueranno a salire, dato che puntano già a livelli molto più alti per quest’anno. Considerata la volatilità del mercato, non escludiamo di vedere i rendimenti TIPS a 10 anni salire allo -0,5% e quelli nominali a 10 anni al 2% entro la fine dell’anno.

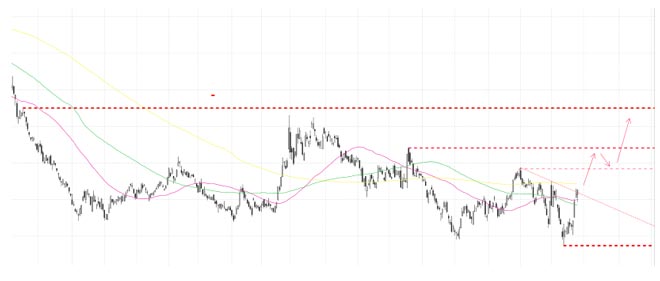

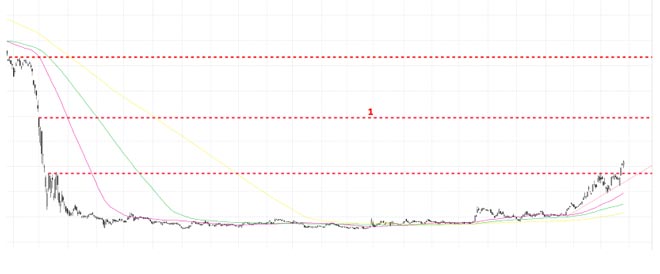

Gli investitori dovrebbero iniziare a preoccuparsi dei loro investimenti, dal momento che i rendimenti del Tesoro USA si stanno muovendo più in alto, trascinando con loro i crediti a basso rating. HYG, l’iShares iBoxx High Yield Corporate Bond ETF, ha rotto un livello di supporto chiave a 86.5. Le medie mobili stanno tutte scendendo, questo è un segnale che l’ETF potrebbe cadere ulteriormente. Una volta rotta la debole linea di supporto a 85.7, l’ETF probabilmente continuerà la sua caduta fino a 84.8.

Meglio non saltare alle conclusioni

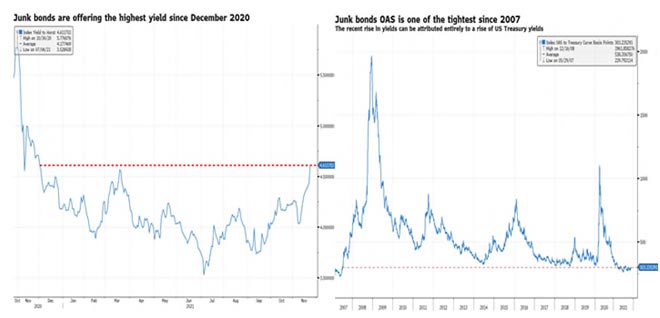

L’attuale calo di HYG e JNK (lo SPDR Bloomberg High Yield Bond ETF) è stato guidato interamente dal recente aumento dei rendimenti. Infatti, mentre il rendimento medio al peggio delle obbligazioni corporate junk statunitensi è salito al 4,6%, il livello più alto dal dicembre 2020, il loro Option Adjusted Spread (OAS) rimane intorno ai 300bps. Questo è in linea con il livello visto prima della crisi finanziaria globale del 2008. Ciò significa che il JNK e l’HYG stanno scendendo a causa di un aumento dei tassi di interesse e non perché ci sono segni di sofferenza nello spazio delle obbligazioni societarie più deboli. Mentre con le obbligazioni individuali si può mitigare il rischio di aumento dei tassi di interesse tenendo l’obbligazione fino alla scadenza, è impossibile farlo con gli ETF perché non c’è una data di scadenza per questi prodotti. Questo evidenzia che, in un clima di alta inflazione e aumento dei tassi di interesse, è essenziale cercare rendimenti eliminando il più possibile la durata. Le obbligazioni junk possono provvedere a questo, ma è fondamentale essere preparati a tenere queste obbligazioni fino alla scadenza.

Il problema è che più i rendimenti del Tesoro USA salgono, più la pressione sarà applicata alle obbligazioni più deboli, causando in ultima analisi l’allargamento degli spread di credito. A quel punto, sarà troppo tardi per gli asset rischiosi, poiché la volatilità diventerà endemica sia nel mercato obbligazionario che in quello azionario.

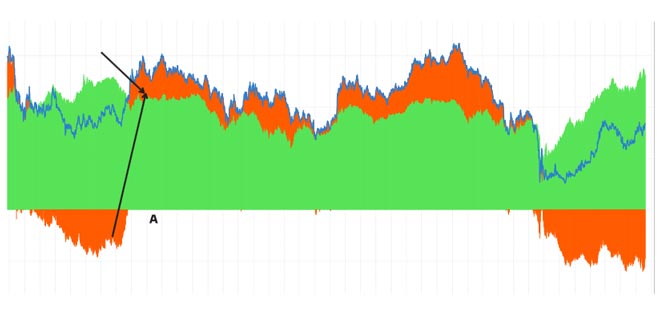

Un modo per sapere quando potremmo affrontare un ampio sell-off è monitorare i rendimenti reali. Più velocemente salgono, più velocemente le condizioni di finanziamento si stanno restringendo per lo spazio aziendale. I rendimenti reali rimangono ben al di sotto dello zero. Tuttavia, mentre la Federal Reserve si prepara a tagliare i sostegni all’economia, possiamo aspettarci che i tassi breakeven scendano e che i rendimenti nominali aumentino, accelerando l’aumento dei rendimenti reali. Questo potrebbe provocare un profondo sell-off, non solo all’interno dello spazio delle obbligazioni spazzatura, ma anche nei titoli ad alta duration, come quelli tecnologici. Questo è quello che è successo durante il Taper Tantrum nel 2013.

Pertanto, è fondamentale monitorare i movimenti dei rendimenti reali e nominali. Di seguito, evidenzieremo alcuni livelli critici.

Rendimenti reali

I TIPS decennali hanno negoziato in un range di valori da agosto. Tuttavia, se rompono sopra la loro linea di tendenza discendente, probabilmente saliranno per testare la resistenza a -0,70%. Se i rialzi dei tassi di interesse accelerano entro la fine dell’anno, possiamo aspettarci che i rendimenti reali salgano a -0,50%. In parte, le valutazioni continueranno ad essere sostenute da rendimenti reali negativi. Tuttavia, il repricing sarà inevitabile a causa del rapido aumento dei rendimenti reali.

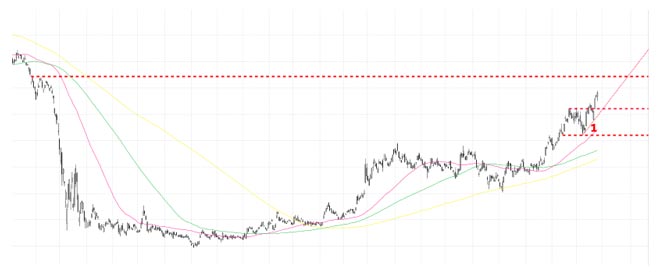

Rendimenti nominali

I Treasury decennali statunitensi continuano ad avere trend rialzista. Tuttavia, ci aspettiamo che rimangano sotto controllo fino a quando la crisi del tetto del debito non sarà risolta, in quanto saranno il rifugio sicuro in mezzo alla volatilità dei mercati monetari. A quel punto, è probabile che superino l’1,75% e continuino a salire fino al 2% tra le pressioni inflazionistiche e le politiche monetarie più aggressive.

Anche i rendimenti a cinque anni continuano ad avere una tendenza al rialzo verso l’1,50%.

I rendimenti a due anni probabilmente accelereranno la crescita mentre il mercato valuta ulteriori aumenti dei tassi di interesse. I rendimenti hanno rotto la resistenza allo 0,55%, e potrebbero arrivare velocemente all’1%.

Articolo redatto da Althea Spinozzi, Senior Fixed Income Strategist per per BG Saxo. Altre informazioni su www.bgsaxo.it

Nessuna delle informazioni e analisi qui contenute costituisce un consiglio di investimento o un’offerta o sollecitazione ad acquistare o vendere qualsiasi valuta, prodotto o strumento finanziario, effettuare investimenti o partecipare a una particolare strategia di trading. L’investitore si assume la responsabilità di valutare, in modo indipendente, la precisione e la completezza delle informazioni e il relativo utilizzo. La presente comunicazione di marketing non è assimilabile ad alcuna forma di produzione o diffusione di ricerca in materia di investimenti e pertanto non è stata preparata conformemente ai requisiti giuridici volti a promuovere l’indipendenza della ricerca. Eventuali informazioni riportate che si riferiscano a rendimenti, non devono essere interpretate come indicazioni di rendimenti futuri o di garanzia di conservazione del capitale investito ma come indicazioni di rendimenti realizzati in passato. Con strumenti finanziari “più negoziati in piattaforma” si fa riferimento al controvalore nominale negoziato su tutte le piattaforme del Gruppo Saxo.

Resta aggiornato sulle nostre notizie

Se questo articolo vi è piaciuto, condividetelo sui vostri social e seguite Doveinvestire su Google News, Facebook, Twitter. Non esitate a condividere le vostre opinioni e/o esperienze commentando i nostri articoli.

Per restare aggiornati sulle notizie pubblicate sul nostro portale attiva le notifiche dal pulsante verde in alto (Seguici) o iscriviti al nostro canale Telegram di Dove Investire

“Dove Investire” ti aiuta a comprendere come investire nel modo migliore

Le Nostre analisi sono puntuali e precise e ti permetteranno di districarti nel mondo degli investimenti.

Ti aiutiamo a capire tendenze, opportunità e novità sempre con un occhio al tuo portafoglio.

Non abbiamo la bacchetta magica ma cerchiamo di offrirti sempre informazioni dettagliate e reali per poter Investire conoscendo più a fondo il mondo degli Investimenti e le loro regole. “Dove Investire” è il tuo portale di approfondimento sugli Investimenti.